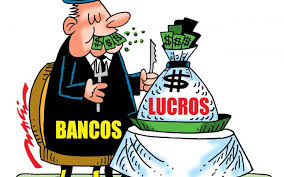

O lucro líquido dos bancos subiu para R$ 144,2 bilhões em 2023, e bateu novo recorde histórico, informou nesta quinta-feira (6) o Banco Central. Em 2022, o lucro das instituições financeiras foi de R$ 139 bilhões.

O aumento do lucro das instituições financeiras ocorreu em um ano no qual a taxa básica de juros da economia, fixada pelo Banco Central para conter a inflação, ficou em 13,75% ao ano até meados junho do ano passado – um patamar elevado, em termos reais, na comparação internacional.

Em uma economia capitalista, o lucro é o grande objetivo das empresas. No entanto, o setor bancário brasileiro parece descolado da realidade e do razoável, praticando um elevadíssimo “spread bancário” que é simplesmente a diferença entre os juros que o banco cobra ao emprestar e a taxa que ele mesmo paga ao captar dinheiro.

Quando o spread vai além do razoável, o nome correto disso é usura, agiotagem!

Desde os tempos bíblicos, tal atitude é condenada como uma das grandes transgressões éticas. A cobrança de juros abusivos, ou um lucro exagerado sobre empréstimo, deve ser repudiada socialmente, inclusive já tendo sido considerada conduta criminosa por diversos ordenamentos jurídicos brasileiros.

A taxa Selic começou a cair somente em agosto de 2023, terminando o último ano em 11,75% ao ano, nível ainda alto na comparação internacional.

O patamar da taxa básica de juros da economia brasileira tem sido criticado recorrentemente pelo presidente Luiz Inácio Lula da Silva.

O Banco Central goza de autonomia em sua atuação, sendo que o atual presidente, Roberto Campos Neto, foi indicado por Jair Bolsonaro, que diz que seu papel, na fixação da taxa de juros, é técnico, e busca conter a inflação.

Em seus documentos, o BC informa que um patamar mais alto de inflação prejudica, principalmente, a população de baixa renda.

Segundo o Banco Central, a elevação da margem bruta de lucro das instituições financeiras “tende a continuar à medida que os efeitos da queda da taxa Selic permaneçam reduzindo o custo de captação de forma mais rápida que o retorno do crédito”.